“Kalau cari kerja, daftar PNS saja, biar masa tua tenang sudah dapat pensiun.” ucap Ibuku 10 tahun yang lalu, seorang wanita generasi Baby Bloomer. Pada masanya, menjadi PNS bukanlah yang diinginkan semua orang. Beberapa orang membagikan form pendaftaran menjadi guru. Beberapa mengambil, tapi tidak sedikit yang tak begitu tertarik. “Gaji PNS kecil”, kata teman-teman SMEA Ibuku yang kebanyakan mengejar bekerja sebagai Banker.

Beberapa puluh tahun berjalan, gaji PNS sudah lumayan katanya. Tahun 2000an orang-orang sudah berbalik arah. Banyak yang ingin menjadi PNS. Tes CPNS pun dilakukan terbuka. Ribuan yang mendaftar, hanya kurang dari 10% diterima. Ribuan orang berharap, masa tuanya bisa tenang dengan uang pensiun yang diterimanya kelak. Tapi benarkah hanya mengharapkan uang pensiunan PNS sudah cukup?

***

Menurut Lifepal.co.id biaya hidup di Kota Jakarta pada tahun 2018 adalah 4,86 juta perorang. Jika satu keluarga memiliki 3 anggota keluarga yang terdiri dari Ayah, ibu dan anak, biaya hidup kurang lebih 13 juta per bulan. Anggap saja kita ambil rata-rata biaya hidup sebulan adalah 10 juta. Biaya hidup ini mencakup kebutuhan tempat tinggal baik sewa maupun milik pribadi seperti PDAM, Listrik, Internet, kebutuhan makan, transportasi, pendidikan anak, sosial dan lifestyle. Jika biaya hidup sekarang 10 juta perbulan, berapa uang yang diperlukan saat kita pensiun nanti?

Banyak cara untuk menghitung dana pensiun, tapi yang paling sering digunakan adalah ‘The 4% Rule’. Rule 4% merupakan aturan praktis yang banyak dipergunakan untuk menghitung seberapa banyak kita–sebagai pensiunan nanti–harus menarik uang secara rutin dari rekening pensiun setiap tahun.

DANA PENSIUN = PENGELUARAN TAHUNAN x 25

Karena biaya hidup adalah 10 juta, berarti pengeluaran tahunan adalah sebesar 120 juta. Pengeluaran tahunan dikalikan lagi 25 sehingga didapat dana pensiun sebesar 3 Milyar. Jika umur kita sekarang adalah 30 tahun dan ingin pensiun pada umur 50 tahun. Angka 3 Milyar itu harus dikali lagi dengan nilai inflasi 20 tahun. Nilai yang didapat setelah perhitungan inflasi adalah 6,6 Milyar, atau kebutuhan perbulannya adalah kurang lebih 22 juta. Wah banyak ya! Melihat jumlah tersebut, tentu kita tidak bisa hanya mengharapkan dari uang pensiun PNS yang di dapat saja.

Rumus menghitung dana pensiun ini tentu bisa dipakai secara umum, baik itu PNS, Karyawan Swasta, Pebisnis dan lain sebagainya asal tahu berapa pengeluaran bulanan kita. Bagaimana cara menghitung pengeluaran bulanan, tentu saja dengan menghitung cashflow harian rumah tangga.

*kalkulator dana pensiun klik di sini

Kenapa penting menghitung dan mempersiapkan dana pensiun?

Kalau saya alasannya gampang, karena tidak mau menjadi Lansia Tidak Produktif yang menjadi beban Negara. Kenapa lansia malah menjadi beban negara? Bukankah lansia seharusnya sudah duduk manis menikmati hasil kerja kerasnya selama masa produktif?

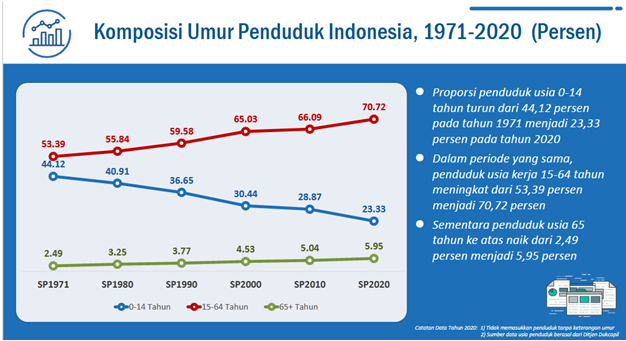

Maka, mari kita tarik mundur kebelakang lagi di masa sekarang, dengan melihat hasil sensus penduduk dari Badan Pusat Statistik (BPS) Tahun 2020 (SP2020). Jumlah penduduk hasil SP2020 pada bulan september 2020 adalah sebesar 270,20 juta jiwa dan Data Ditjen Dukcapil pada bulan desember 2020 adalah sebesar 271,35 juta jiwa.

Indonesia, pada tahun 2020 telah memasuki masa bonus demografi. Bonus demografi merupakan suatu keadaan di mana penduduk yang masuk ke dalam usia produktif jumlahnya lebih banyak dibandingkan dengan penduduk usia tidak produktif. Usia produktif yang dimaksud adalah berkisar antara 15 hingga 64 tahun. Dari hasil SP2020, sebanyak 70,72% penduduk Indonesia adalah penduduk usia produktif. Jumlah ini meningkat sebanyak 53,39% dari tahun 1971. Yang perlu diperhatikan juga adalah proporsi penduduk usia 0-14 tahun turun sebanyak 23,33% dari tahun 1971. Ini berarti jumlah kelahiran di Indonesia terus mengalami penurunan secara signifikan. Sementara, jumlah penduduk usia lanjut (diatas 65 tahun) meningkat dari 2,49% menjadi 5,95% di tahun 2020.

Jika tren ini terus berlanjut, dapat dipastikan bahwa 20-30 tahun yang akan datang, jumlah penduduk lansia di Indonesia akan semakin banyak dengan jumlah usia produktif yang makin menurun (dilihat dari usia anak yang mengalami penurunan yang cukup signifikan).

Dengan banyaknya jumlah lansia yang ada di Indonesia. Tentu ini akan menjadi perhatian penting untuk pemerintah. Jika lansia-lansia ini tidak bisa mencukupi kebutuhan hidupnya sendiri di masa pensiun, tidak bisa dipungkiri bahwa Lansia yang tidak produktif kelak akan menjadi beban negara.

Lalu, bagaimana cara kita menjadi lansia yang tidak menjadi beban negara? Sedangkan secara umur dan fisik lansia sudah tidak bisa seproduktif generasi sebelumnya? Tanpa menjadikan anak-anak kita menjadi Generasi Sandwich? (baca tentang Generasi Sandwich di sini)

Maka, kita kembali maju ke 20 tahun ke depan. Menyiapkan dana pensiun sebesar 6,6 Milyar dititik saat kita memutuskan untuk berenti bekerja. Bagaimana caranya?

Banyak cara atau tempat yang direkomendasikan oleh pakar keuangan untuk kita menyiapkan dana pensiun. Metode ini disesuaikan dengan kepribadian kita dari Moderat sampai dengan Agresif. Berikut beberapa pilihan jenis investasi yang dapat dipilih:

- Tabungan DPLK (Dana Pensiun Lembaga Keuangan)

- RDPU (Reksadana Pasar Uang)

- RDS (Reksadana Saham) atau Index

- Saham

DPLK

Adalah singkatan dari Dana Pensiun Lembaga Keuangan. Dana Pensiun Lembaga Keuangan (DPLK) adalah program persiapan dana pensiun yang diselenggarakan oleh berbagai lembaga keuangan seperti bank dan perusahaan asuransi jiwa, dimana kini sudah ada sekitar 24 lembaga DPLK yang bisa dipilih masyarakat. DPLK dibentuk, dirancang, dan disusun berdasarkan Undang-Undang Ketenagakerjaan No. 13 tahun 2003 sebagai bentuk kompensasi atau pesangon untuk memenuhi kebutuhan di hari tua. Berbeda dengan program Jaminan Hari Tua (JHT) dan Jaminan Pensiun (JP) dari BPJS Ketenagakerjaan, DPLK bersifat sukarela baik dalam keikutsertaan maupun iuran rutin yang dibayarkan. Sumber di sini

Kebanyakan pengguna DPLK adalah perusahaan yang membuat tabungan pensiun bagi pegawainya. Kabar baiknya adalah pembukaan rekening DPLK bisa dilakukan secara mandiri untuk individual. Mudah saja jika ingin membuat tabungan DPLK. Kita tinggal mendatangi Bank atau Kantor Asuransi Jiwa dengan membawa KTP, KK dan NPWP. Setelah DPLK dibuat, kita tinggal menyetorkan uang sesuai kemampuan yang kita miliki. Tentu disesuaikan dengan jumlah target dana pensiun kita ya.

Apa bedanya menabung di DPLK dengan di tabungan biasa? Bedanya adalah dana di tabungan DPLK tidak bisa kita ambil sampai batas waktu yang telah kita tentukan. Ini tentu saja memaksa kita untuk menggunakan dana tersebut hanya untuk dana pensiun sehingga tidak tergiur untuk mengambilnya untuk kebutuhan konsumtif.

RDPU

Atau singkatan dari Reksadana Pasar Uang. Reksa Dana Pasar Uang (RDPU) adalah adalah jenis Reksa Dana dimana dana investasinya akan diinvestasikan oleh Manager Investasi (MI) ke instrumen-instrumen Pasar Uang yaitu instrumen investasi yang jatuh temponya kurang dari 1 (satu) tahun seperti Deposito, Sertifikat Utang Negara (SUN), Sertifikat Bank Indonesia (SBI), Obligasi, Sukuk dan sejenisnya.

Jika tujuan keuangan kita adalah investasi, maka sebaiknya uang yang kita simpan tidak hanya ditabung di bank biasa. Alasannya adalah tabungan di bank terlalu liquid untuk tujuan jangka panjang seperti dana pensiun. Apalagi tabungan yang digunakan bersama sebagai keperluan sehari-hari. RDPU adalah reksadana paling liquid dari reksadana lainnya, akan tetapi tentu dengan menyimpan uang di RDPU kita bisa menekan keinginan mengambil uang lebih cepat karena proses pencairan RDPU memakan waktu 1-7 hari.

Untuk memiliki RDPU, kita harus memiliki akun Manager Investasi. Di Indonesia sendiri, sudah banyak sekali MI yang terdaftar di OJK (Otoritas Jasa Keuangan). Kita bisa memilih MI yang cocok dan sesuai dengan kebutuhan kita.

Bedanya Reksadana dengan DPLK adalah, walaupun pencairannya memakan waktu 1-7 hari, tapi kita dapat mengambil uang investasi kita kapan saja sesuai dengan keinginan. Jadi harus biasa tetap fokus ke tujuan dana pensiunya.

Reksadana Saham atau Index

Sama halnya dengan RDPU, Reksadana Saham maupun Reksadana Indeks dikelola oleh Manager Investasi. Bedanya adalah dana yang diinvestasikan oleh MI ke instrumen saham yang terdaftar di pasar bursa Indonesia.

Saham

Saham adalah bukti kepemilikan nilai sebuah perusahaan atau bukti penyertaan modal. Pemilik saham juga memiliki hak untuk mendapatkan dividen sesuai dengan jumlah saham yang dimilikinya (sumber kompas.com)

Penekanan saham adalah kepada kepemilikan. Membeli saham adalah berarti menjadi bagian dari perusahaan terbuka yang kita pilih. Perlu digaris bawahi di sini adalah kita harus bisa membedakan antara Tranding Saham dan Investasi Saham. Jika tujuan investasi kita adalah memiliki dana pensiun, ada baiknya kita memilih lebih ke investasi saham.

Pengelolaan investasi saham sangat berbeda dengan DPLK maupun Reksadana sehingga sangat tidak disarankan bagi yang belum memahami saham secara mendalam.

Dari empat instrumen investasi tersebut di atas, kita sudah bisa memilih instrumen apa yang akan kita jadikan tempat untuk memulai mengumpulkan dana pensiun. Yang paling berat dari investasi adalah memulai langkah pertamanya. Jadi, sudahkah kita memulai langkah pertama menyiapkan dana pensiun untuk masa depan kelak?

***

Tahun 2019 akhirnya Ibu memasuki masa pensiun. Bekerja sebagai PNS dari tahun 1980 selama 39 tahun, uang pensiun yang di dapat tak sampai 5 juta perbulannya. Jika melihat dari kebutuhan hidup perbulannya untuk membayar listrik dan lain sebagainya, tentu jumlah tersebut tidak begitu cukup. Untungnya, Ibu sudah menyiapkan dana pensiunnya dalam bentuk tabungan jauh-jauh hari sebelum masa pensiunnya.

“Jangan lupa nabung juga. Cuma ngandelin uang pensiunan gak akan cukup,” katanya suatu malam.

Penulis

Irni Irmayani,pekerja penuh waktu. Memiliki minat terhadap pengelolaan dan investasi keuangan jangka panjang.